A Renova Energia protocolou o Plano de Recuperação Judicial na 2º Vara de Falências e Recuperações Judiciais da Comarca do Estado de São Paulo, segundo comunicado divulgado ao mercado na noite de terça-feira, 17 de dezembro. No total, o Grupo Renova registrou uma dívida sujeita a RJ de R$ 2,5 bilhões, quase a totalidade para bancos, credores e fornecedores. O compromisso de pagamento com credores com garantia real é de 14 anos.

O endividamento extraconcursal, ou seja, fora da RJ, também é bastante significativo, de R$ 614 milhões, dos quais R$ 434 milhões com seus atuais acionistas e R$ 35 milhões no âmbito fiscal.

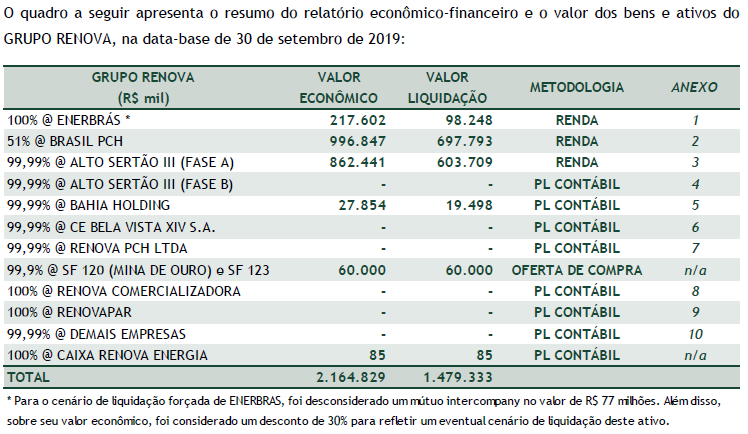

Abaixo o estudo inicial feito pela KPMG, administradora judicial, sobre o endividamento da companhia:

A Renova pretende vender seus ativos para pagar suas dívidas, por meio de processo competitivo. Os principais ativos da corporação são as empresas Brasil PCH e Enerbrás, além do projeto eólico Alto Sertão III, que está com 85% das obras concluídas e com contratos de energia firmados com concessionárias de distribuição. A empresa ainda tem projetos de energia que ainda não saíram do papel.

Segundo estudo da KPMG, os ativos da Renova Energia somam R$ 2,1 bilhões, calculado com a metodologia de fluxo de caixa descontando. No entanto, para refletir o valor em cenário de estresse, foi aplicado um desconto de 30%, padrão de mercado para liquidação forçada, admitindo que operações de venda dessa natureza demandam um longo prazo. Dessa forma, a expectativa de arrecadação com a liquidação dos ativos está em R$ 1,47 bilhão.

Razão da crise

A crise da Renova Energia, agora controlada pelo CG I Fundo de investimento em participações multiestratégia e Cemig, ocorreu por dificuldade de caixa na construção do projeto eólico Alto Sertão III. Mesmo diante de sucessivos aportes e adiamentos de contratos de energia realizados por acionistas, os recursos acabaram, sendo consumidos em grande maioria pelos juros e amortizações das dívidas.

Como consequência do atraso do projeto, a empresa tem sido obrigada a cumprir com obrigações de fornecimento de energia por meio de compra de energia no mercado spot. Tal necessidade de compra contribuiu definitivamente para o endividamento da Renova. Apenas em 2018, a despesa com o mercado spot somou R$ 815 milhões.

Outra dificuldade enfrentada pela Renova foram as tentativas frustradas de venda dos seu ativos. A última negociação foi com a AES Tietê, que desistiu de comprar o parque Alto Sertão III após meses de negociação.

Ativos a venda

A Renova possui três pequenas centrais hidrelétricas que formam o complexo hidrelétrico Serra da Prata, no extremo sul da Bahia. As três PCHs soma 41,8 MW de capacidade instalada. Todas têm contratos de venda energia com a Eletrobrás por 20 anos no âmbito do Proinfa. O valor mínimo a ser pedido pelos ativos será de R$ 200 milhões.

A Brasil PCH, empresa da qual a Renova detém 51% de participação, tem 13 PCHs (localizadas nos Estados do Rio de Janeiro, Espírito Santo, Bahia, Goiás e Minas Gerais) que, em conjunto, somam 291,0 MW de capacidade instalada. Todas as PCHs têm contratos de venda energia com a Eletrobrás por 20 anos no âmbito do Proinfa. O valor mínimo a ser pedido pela Brasil PCH será de R$ 1 bilhão.

O projeto Alto Sertão III, atualmente em implementação na Bahia, terá 432,6 MW de capacidade instalada eólica e 4,8 MWp de solar. Deste projeto, foram 159 MW médios negociados no 5º LER de 2013, 43,2 MW médios no 6º LER de 2014 e 231,3 MW médios negociados no mercado livre.

A Renova ainda tem um pipeline de 17 projetos que totalizam 6.494 MW, além do da fase B do projeto Alto Sertão III, com 408,0 MW, totalizando 6.902 MW em desenvolvimento. Dos projetos, destacam-se os projetos Mina de Ouro, que deverá ser vendido por no mínimo R$ 60 milhões.

Segundo a KPMG Corportate Finance, objetivo do plano de recuperação judicial é permitir que a Renova supere sua crise econômico-financeira, retome seu crescimento de forma sustentada, preserve a manutenção de empregos diretos e indiretos, e atenda aos interesses dos credores, retomando fontes de recursos e formas viáveis de pagamento de seus créditos.